loading...

- 香港脉搏首页

- 每日专题

- 财金博客

- 理财/管理

理财/管理【FOCUS】美商业地产之雷,或先引爆欧洲发表时间 2024-02-16 17:23:40

美国商业地产之雷,引线由成交烧到价格,如今正慢慢烧向银行。联储为首的三大监管机构,密切注视22间本地“冒险家”银行(商业地产贷款组合达资本金三倍以上)之际,痛苦已提前在日本、德国的金融机构蔓延,最先倒下的骨牌随时不在美国而是欧洲。

价格崩盘接连刷新眼界

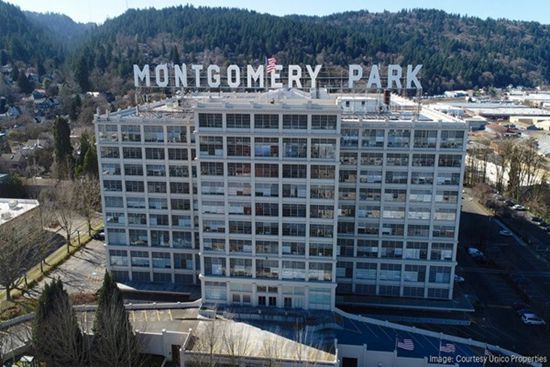

一场世纪疫情,彻底改写商业地产光鲜亮丽的前景。继去年全美商业地产交易量急剧缩水51%至仅3740亿美元后,进入新的一年,价格崩盘接连刷新眼界。继位于华盛顿特区的19层楼高的The Xerox Building,1月以2500万美元易手,较卖家2011年1.45亿美元的购入价下跌83%后,位于波特兰的地标建筑The Montgomery Park,刚刚以3770万美元易手,较卖家2019年2.55亿美元的买入价下跌85%。

地标建筑The Montgomery Park,刚刚以3770万美元易手,较卖家2019年2.55亿美元的买入价下跌85%。

此只是全美商业地产“以价换量”的冰山一角,价值暴跌不单意味早前高位接货的业主陷入负资产,美国国家经济研究局早在去年上半年就测算,未偿贷款余额高于房产价值的写字楼贷款比例高达44%;更预示为其提供贷款的金融机构,面临增加拨备乃至坏帐大增的风险。

德PPB受累降至垃圾级

率先警钟大响的是月初暴跌的美国纽约社区银行(NYCB),受商业地产贷款潜在坏帐等影响,其第四季拨备5.52亿美元,较市场预期高逾11倍;透过美国分公司对美国商业地产风险敞口达50亿欧元的德国PPB银行(Deutsche Pfandbriefbank),昨日遭标普下调评级至BBB-,股债齐崩;拥有7.19亿美元与美国办公楼相关不良贷款的日本青空银行,亦最新为潜在坏帐拨备324亿日圆(约2.2亿美元)。

德国PPB银行是欧洲商业房地产融资专业银行,对美国商业地产风险敞口达50亿欧元。

“美国生病,全球吃药”的戏码再上演,但美国本地银行业仍被视作风险可控,即使是位于两条红线(商业地产贷款组合达资本金三倍以上,贷款规模三年增幅超50%)之上的Valley National Bank,其首席执行官仍强调“贷款状况良好”。

鲍公暗示驰援地方银行

何解?原因之一,受冲击最大的办公室市场仅占整体商业市场市值的约两成;原因之二,对商业地产贷款敞口较高的,大多为资产规模较小的小型银行;原因之三,去年到期的5410亿美元商业地产债务,大部分已偿还或展期;原因之四,握有天量现金的私募股权公司旗下房地产基金正伺机买平货。换言之,只要商业地产价格下跌仍能跟金融机构的回旋余地取得平衡,尽可能延迟爆煲时机,就有望在利率下行时惊险过关。

值得留意的是,联储主席鲍威尔较早前就指,“我们正在与他们(规模较小的区域性银行)合作,确保他们拥有资源和计划来应对预期的损失”。

不过,对拥有1.6万亿欧元商业地产贷款余额,且经济失去动能的欧洲来说,银行体系或是更早倒下的骨牌,其中敞口和杠杆最高的德国首当其冲。

分享:返回【FOCUS】其它【FOCUS】文章- ·央妈“上场”信号,不止超预期减息

- ·Sora构建“心神自运”,谷歌脸书黄雀在后

- ·美商业地产之雷,或先引爆欧洲(本文)

- ·佐科将交棒,印尼“EV野心”挑战多

- ·春节出游+社融增速,宽信用齿轮或开转

上传图片仅支持JPG、GIF、PNG图片文件,且文件小于5M

上传图片仅支持JPG、GIF、PNG图片文件,且文件小于5M

(点击用户名可以查看该用户所有评论)  查看全部评论:↑顺序 ↓倒序

查看全部评论:↑顺序 ↓倒序

- 暂无读者评论!

查看全部评论:

↑顺序 ↓倒序

查看全部评论:

↑顺序 ↓倒序

- 财金博客

- 理财/管理

- 健康人生

- 时尚艺术

- 吃喝玩乐

- 全部

- 财金博客

- 理财/管理

- 健康人生

- 时尚艺术

- 吃喝玩乐

- 全部

- 政政经经 • 石镜泉013494

- 品中资 • 罗国森014454

- 运筹帷幄 • 梁业豪017511

- 运筹帷幄 • 梁业豪014104

- 政政经经 • 石镜泉018465

- 谈国论企 • 黎伟成018924

- 运筹帷幄 • 梁业豪018663

more on Column

more on Column- Features 每日专题

专题

财金博客

陶冬 陶冬天下 李迅雷 李迅雷

陈永陆 陆言堂 黄玮杰 师傅教路

罗国森 品中资 林家亨 股林淘金

胡一帆 全球视野 潘铁珊 投资心得

朱红 权证红盘 郭思治 思前想后

陈其志 牛熊志选 温灼培 真知灼见

梁业豪 运筹帷幄 熊丽萍 缸边丽评

张赛娥 娥姐锦囊 温天纳 融天纳地

黎伟成 谈国论企 邓声兴 投资智慧

姚超文 宝岛热话 魏东 洞析楼市

石镜泉 政政经经 范强 范强 - 理财/管理

【FOCUS】

罗国森 我要退休

李锦 亲子理财

唐德玲 女子爱财

汪敦敬 楼市点评

黄美云 玄来更精彩

Jimmy Leung 改朝换代Digital

Michael & Derek 我做Marketing

管理·创业

沪深港通

国际动态

曾智华 快乐退休

伍礼贤 经济不停学

方展策 智城物语

梁子骢 Brian 销售达人

张少威 威少看世界

张翠容 容我世说

雷鼎鸣 雷鸣天下

李慕飞 港是港非

- 健康人生

健康解“迷”

曾欣欣 欣欣Super Food

陈沛思 食疗新意思

谭莉英 美女中医

Oscar治疗师 都市痛症

李美怡 Cathy Lee 素食厨房

古锦荣 性治疗师手记

云无心 健康朝九晚五

陈涌 健康“肤”识

黎凯欣 照顾者手记 - 吃喝玩乐

食得喜

旅途中

通通 吃一吃

主教练 足球俱乐部

Saii Lee “世”界味觉之旅 - 时尚艺术

妮洛 港女讲男

傅雪峰 慧眼识车

Ivan Lau More Than Fashion

Nadia Tang 时装延想

汝勤 The Dapper Style

Ayu 阿愚 我单身但我快乐

Wayne Hui 寻宝人

编辑爱美丽

费吉 古董投资秘笈

赵健明 Janice Chiu 建筑·艺术·远方

Kogi Ko 寻宝女生日志

一个月内新增栏目北京港经通经济信息咨询服务有限公司上海分公司

一个月内新增栏目北京港经通经济信息咨询服务有限公司上海分公司

经营许可证 : 沪ICP备17049915号-2 沪公网安备 31011502014598

未经许可,不得转载

沪公网安备 31011502014598

未经许可,不得转载

举报邮箱:etnetchina_cs@etnet.com.hk 举报电话:8008200908

中国互联网联合辟谣平台 中国互联网举报中心

免责声明:经济通有限公司及/或第三方信息提供者竭力确保其提供之数据准确可靠,惟不保证该等数据绝对正确。 - 财金博客